相続税計算のしくみ(1) ~相続税の対象となる金額~

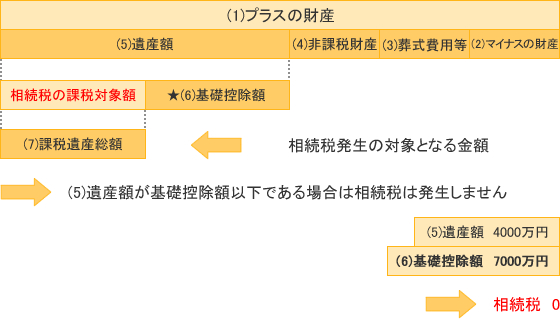

相続税の対象となる金額は、下記の図のようにして求められます。

「プラスの財産」から、「マイナスの財産」・「葬式費用等」・「非課税財産」を引き、残った正味の財産から「基礎控除額」を控除して、残った金額が相続税の対象となる金額(課税遺産総額)となります。

この金額が0であれば相続税は発生しません。

では、それぞれの財産を具体的にご説明します。

(1)プラスの財産

| 種類 | 具体例 |

|---|---|

| 不動産 | 家屋、構築物、土地 (土地の上に存する権利を含む) |

| 現金・預貯金 | 現金、普通預金、定期預金、郵便貯金、 定期積金 等 |

| 有価証券 | 株式、出資、公債(国債・地方債)、 社債、証券投資信託 等 |

| 家庭用財産 | 家具、電話加入権、書画、骨董品、宝石 等 |

| 事業用財産 | 機械装置、商品・製品、特許権・商標権 売掛金、貸付金 等 |

| その他 | 車両、立竹木、貸付金、ゴルフ会員権、 未収の配当金 等 |

| ★みなし財産 | 死亡保険金等、退職手当金等 (一定の金額までは非課税) |

(2)マイナスの財産

借入金・未払いの費用(税金・医療費等)等

(4)非課税財産

その財産の性格を考えた場合、国民感情や公益性・社会政策的な見地から課税することが好ましくないものを非課税財産といいます

具体例

| 墓地や墓石、仏壇、仏具、祭具 等 |

| 生命保険金のうち、500万円に法定相続人の数を掛けた金額までの部分 |

| 退職手当金のうち、500万円に法定相続人の数を掛けた金額までの部分 |

| (一定条件のもと)国・地方自治体・特定の公益法人に寄付した財産 他 |

(5)遺産額

(5)遺産額=(1)プラスの財産-(2)マイナスの財産-((3)葬式費用等)-(4)非課税財産

(6)基礎控除額

★基礎控除額:3000万円+(600万円×法定相続人の数)

(7)課税遺産総額

(7)課税遺産総額=(5)遺産額-(6)基礎控除額